Cyfrowy Polsat: po przejęciu Netii zaoferujemy internet stacjonarny, 160 mln zł rocznie z synergii

Cyfrowy Polsat zamierza ogłosił wezwanie na kolejny pakiet akcji Netii w pierwszym kwartale 2018 roku, wcześniej musi uzyskać na to zgodę UOKiK-u. Firma nie zamierza zmieniać swojej polityki dywidendowej, mimo że na przejęcie Netii i stacji telewizyjnych Grupy ZPR Media wyda minimum 1,4 mld zł.

W poniedziałek po południu Cyfrowy Polsat poinformował, że złożył zlecenia kupna od spółek Mennica Polska oraz FIP 11 FIZAN ok. 32 proc. akcji Netii. Łączna wartość transakcji, które mają zostać sfinalizowane we wtorek, to 638,8 mln zł.

Cyfrowy Polsat zamierza kupić jeszcze ok. 33 proc. akcji spółki, tak żeby przejąć nad nią kontrolę operacyjną. Na to potrzebuje jednak zgody Urzędu Ochrony Konkurencji i Konsumentów. Firma spodziewa się, że otrzyma ją do końca marca 2018 roku i będzie mogła wezwać pozostałych akcjonariuszy do sprzedaży papierów Netii.

- To kolejny kamień milowy w rozwoju naszej Grupy i bardzo ważny moment w historii realizacji strategii operatora multiplay. Naszą Grupę rozszerzaliśmy kolejno o Telewizję Polsat, serwis IPLA, sieć Plus i Grupę Midas, tworząc unikalną ofertę usług wśród operatorów medialnych i telekomunikacyjnych. Ogłoszone dzisiaj plany nabycia większościowego pakietu akcji Netii doskonale wpisują się w naszą misję dostarczania do polskich rodzin, osób indywidualnych i klientów biznesowych wszystkich niezbędnych na co dzień usług i sprzętów oraz oczekiwanych przez Polaków treści telewizyjnych, dostępnych z wykorzystaniem każdej używanej przez nich powszechnie technologii, na wielu różnych urządzeniach - podkreśla Tobias Solorz, prezes Cyfrowego Polsatu i Polkomtela. - Nie jest to nasze ostatnie słowo, mamy jeszcze wiele pomysłów, a szczegółowe cele i założenia na najbliższe lata przedstawimy po uzyskaniu pakietu większościowego w spółce Netia, co mamy nadzieję będzie możliwe już na początku 2018 roku - podsumowuje Tobias Solorz.

Nie ustalono jeszcze, ile wyniesie cena za akcję w wezwaniu na akcje Netii, natomiast Mennicy Polskiej i FIP 11 FIZAN Cyfrowy Polsat płaci po 5,77 zł za akcję. To dużo więcej od giełdowego kursu Netii, który we wtorek na koniec sesji wynosił 4,24 zł. Ostatni raz nieco ponad 5 zł za akcję firmy płacono przez krótki czas jesienią ub.r. Przez dłuższy okres powyżej 5 zł kurs utrzymywał się w latach 2014-2015.

Jeżeli w wezwaniu Cyfrowy Polsat zaproponuje cenę za akcję zbliżoną do 5,77 zł, kupno 66 proc. akcji Netii będzie kosztowało ok. 1,4 mld zł. Katarzyna Ostap-Tomann, członek zarządu Cyfrowego Polsatu ds. finansowych, we wtorek podczas telekonferencji nie wykluczyła, że firma w przyszłości będzie chciała przejąć wszystkie akcje Netii.

Przedstawiciele Cyfrowego Polsatu jako główne atuty Netii wymienili infrastrukturę do stacjonarnych usług telekomunikacyjnych i bazę ok. miliona klientów (946 tys. indywidualnych i 25 tys. biznesowych), a także fakt, że zasoby firmy są głównie w dużych miastach i aglomeracjach, gdzie CP jest mniej obecny z usługami telewizyjnymi i internetowymi.

- Netia to dla nas cenna infrastruktura, atrakcyjna baza klientów i wejście na całkowicie nowy rynek. To potencjalne połączenie dwóch doskonale uzupełniających się biznesów, naturalny etap rozwoju naszej Grupy, możliwość zaproponowania kolejnej usługi obecnym i przyszłym klientom oraz atrakcyjne wzmocnienie pakietu usług zintegrowanych dostępnych dla wszystkich Polaków - wylicza Tobias Solorz.

- Zyskamy większą elastyczność przy dalszym planowaniu rozbudowy naszej sieci telekomunikacyjnej i możliwość realizowania celowanych inwestycji zarówno dla technologii mobilnych, jak i światłowodowych. Co ważne, realizowany obecnie średnioterminowy plan rozwoju Netii doskonale uzupełnia plany inwestycyjne naszej Grupy i pozwoli wdrażać je jeszcze efektywniej, z korzyścią zarówno dla naszych klientów, jak i akcjonariuszy - przekonuje prezes Cyfrowego Polsatu i Polkomtela.

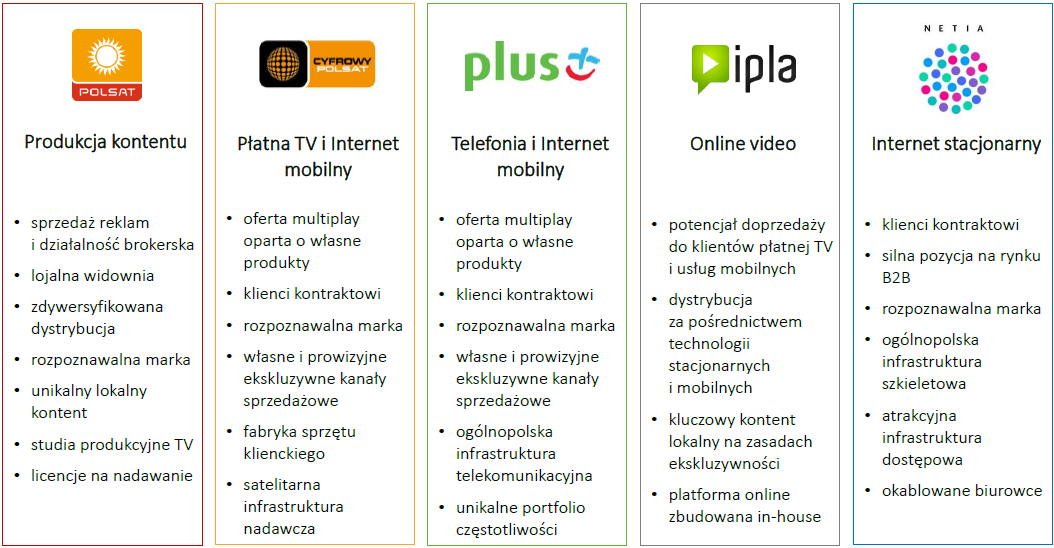

Dla firmy Solorza przejęcie Netii pozwoli dodać do swojej oferty szerokopasmowy internet stacjonarny. W prezentacji Cyfrowy Polsat podkreśla, że dysponuje już treściami telewizyjnymi, płatną platformą tv oraz usługami internetowymi i telefonicznymi, a po kupnie Netii będzie miał najbardziej kompleksową ofertę telewizyjno-telekomunikacyjną.

Firma przekonuje, że wyprzedzi pod tym względem pozostałe telekomy i sieci kablowe (żaden z tych podmiotów nie produkuje własnych treści, większość nie oferuje telewizji satelitarnej) oraz nc+ (której brakuje telewizji kablowej, internetu i telefonii stacjonarnej).

- Internet stacjonarny idealnie wzbogaci pakiet proponowanych przez nas usług, z którego po realizacji transakcji będzie mogło skorzystać także blisko milion klientów Netii. Istotnie wzmocnimy także naszą ofertę dla klientów biznesowych. Ponadto wraz z włączeniem do portfolio nowej usługi wejdziemy z ofertą multiplay na nowy, wielkomiejski rynek, zarezerwowany dotychczas dla dużych operatorów kablowych - ocenia Tobias Solorz.

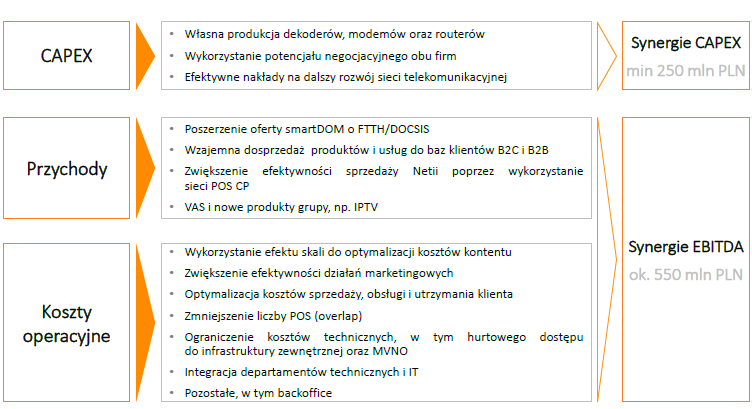

Cyfrowy Polsat liczy też, że dzięki przejęciu Netii uda się w latach 2019-2023 osiągnąć synergie o wartość ok. 800 mln zł, z czego ok. 250 mln zł ma przynieść segment inwestycyjny, a ok. 550 mln - zwiększenie przychodów i ograniczenie wydatków.

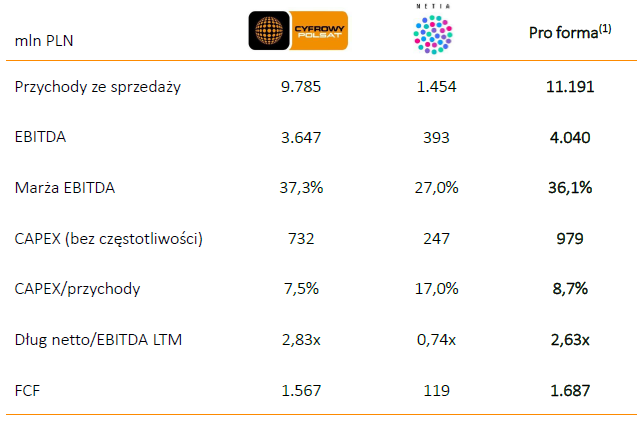

W ostatnich czterech kwartałach Cyfrowy Polsat zanotował prawie 7-krotnie wyższe wpływy od Netii, prawie 10 razy większy zysk EBITDA i wyższą marżę EBITDA.

Jednocześnie Netia ponad dwa razy większą część swoich wpływów wydała na inwestycje (wskaźnik CAPEX) i jest znacznie mniej zadłużona: na koniec września br. miała 290 mln zł długu netto, który stanowił 0,7 jej zysku EBITDA z ostatnich czterech kwartałów. Natomiast w przypadku Cyfrowego Polsatu ten wskaźnik wyniósł 2,83.

Mimo dużych nakładów na przejęcie Netii prezes Cyfrowego Polsatu Tobias Solorz zadeklarował, że nie zmieni się polityka dywidendowa spółki przyjęta w listopadzie ub.r. Zgodnie z tymi wytycznymi firma ma wypłacać od 200 mln zł do 400 mln zł dywidendy, o ile stosunek jej długu netto do skonsolidowanego zysku EBITDA z ostatniego roku wynosi od 2,5- do 3,2-krotności.

Za zysk w ub.r. Cyfrowy Polsat wypłacił 204,6 mln zł dywidendy (0,32 zł za akcję), co dało stopę dywidendy wynoszącą 1,3 proc. 118 mln zł brutto trafiło do Zygmunta Solorza, który ma 57,9 proc. akcji spółki.

Polsat wydał też 103 mln zł na stacje telewizyjne ZPR Media

W poniedziałek grupa Polsat poinformowała też, że Telewizja Polsat kupiła od Grupy ZPR 100 proc. akcji spółki Eska TV (nadawcy Eska TV, Eska TV Extra i Eska Rock TV), 100 proc. udziałów spółki Lemon Records (nadawcy Polo TV i Vox Music TV) oraz 34 proc. udziałów spółki TV Spektrum (nadawcy Fokus TV i Nowa TV). W przypadku TV Spektrum ma jeszcze opcję dokupienia 15 proc. udziałów.

Łączna wartość transakcji wynosi ok. 103 mln zł. Polsat podał, że sfinansował ją ze środków własnych. Nie musiał uzyskać zgody UOKiK-u, ponieważ stacja Grupy ZPR Media mają stosunkowo niewielkie udziały rynkowe.

W przypadku kupna 32 proc. akcji Netii finansowanie pochodzi zarówno ze środków własnych, jak i kredytu obrotowego.

W pierwszych trzech kwartałach br. grupa Cyfrowy Polsat zanotowała 7,25 mld zł wpływów ze sprzedaży (wobec 7,19 mln zł rok wcześniej) i 788 mln zł zysku netto (po wzroście o 108,8 w skali roku).

Newsletter

Newsletter

Nowy serial historyczny od połowy grudnia w TVP1. To następca „Korony królów”

Nowy serial historyczny od połowy grudnia w TVP1. To następca „Korony królów”  Z Kanałem Zero pożegnała się znana influencerka

Z Kanałem Zero pożegnała się znana influencerka  Orange zwraca pieniądze klientom. Chodzi o opłatę budzącą wątpliwości UOKiK

Orange zwraca pieniądze klientom. Chodzi o opłatę budzącą wątpliwości UOKiK  Radykalne kroki przeciw piractwu. Blokowane są przystawki z Android TV

Radykalne kroki przeciw piractwu. Blokowane są przystawki z Android TV  Haker zażądał okupu od głównego udziałowca m.in. Play i UPC Polska

Haker zażądał okupu od głównego udziałowca m.in. Play i UPC Polska

Dołącz do dyskusji: Cyfrowy Polsat: po przejęciu Netii zaoferujemy internet stacjonarny, 160 mln zł rocznie z synergii

Aha.